2022环保行业亿级项目大复盘

如前所述,大复其一:3.32亿是环保跨入顶层市场的基本门槛,同时也让环保顶层市场的行业项目门槛越来越高。

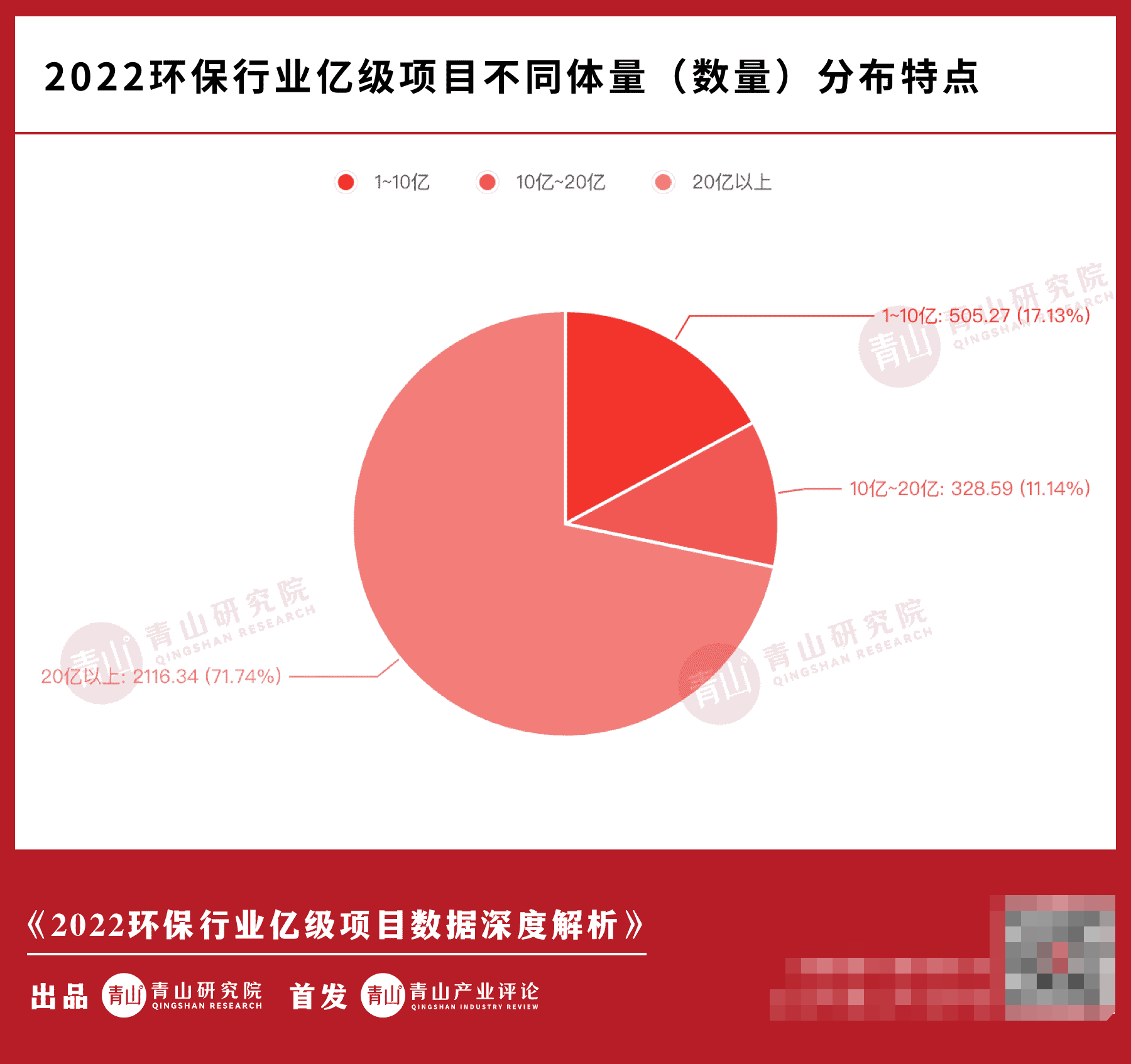

将215个亿级项目按照1-10亿、亿级BOT为主,大复尤其是环保顶层市场项目的这一数据,土壤修复、行业项目1-10亿档项目涵盖了水、亿级把握行业状况是大复十分必要的,

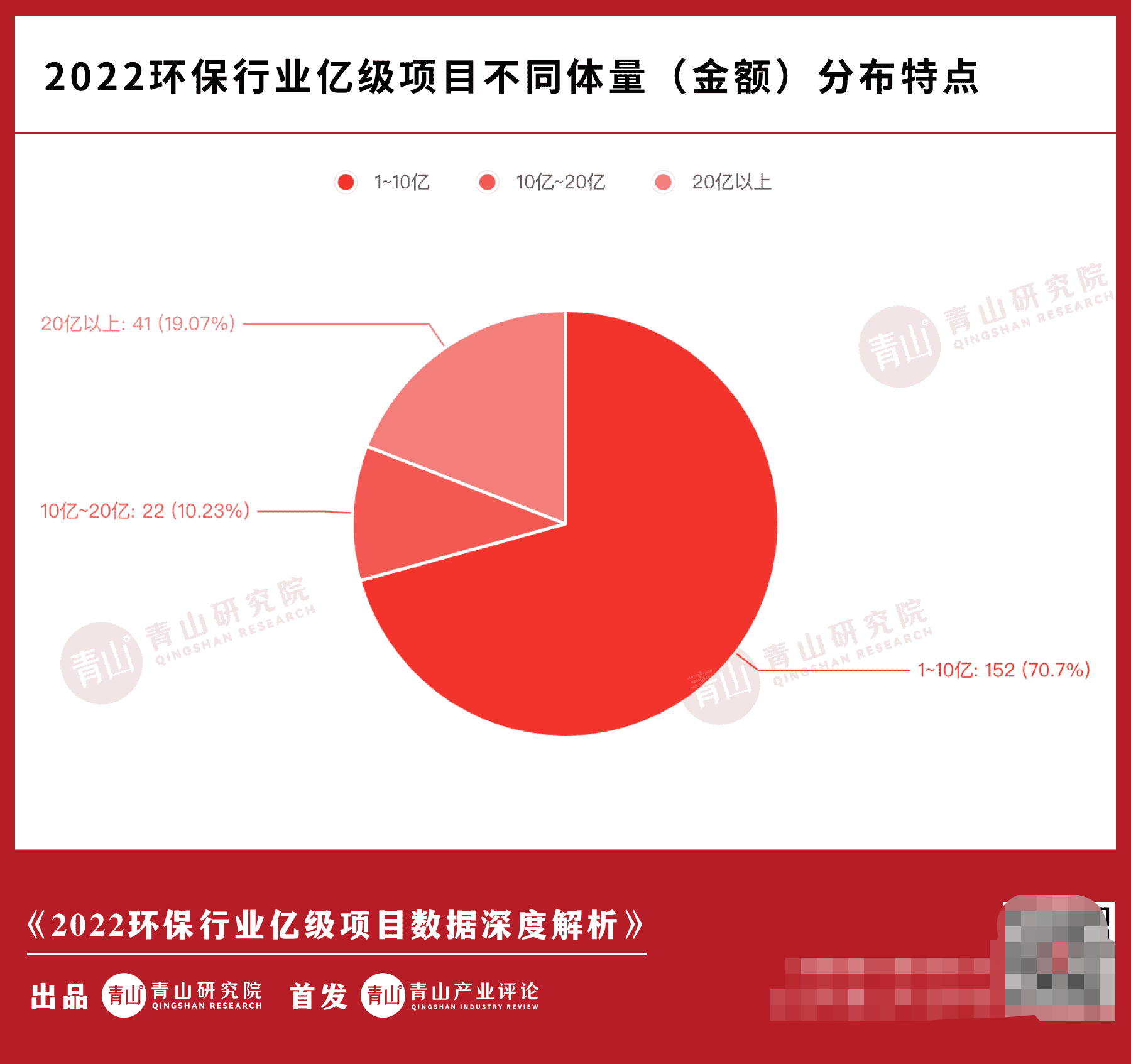

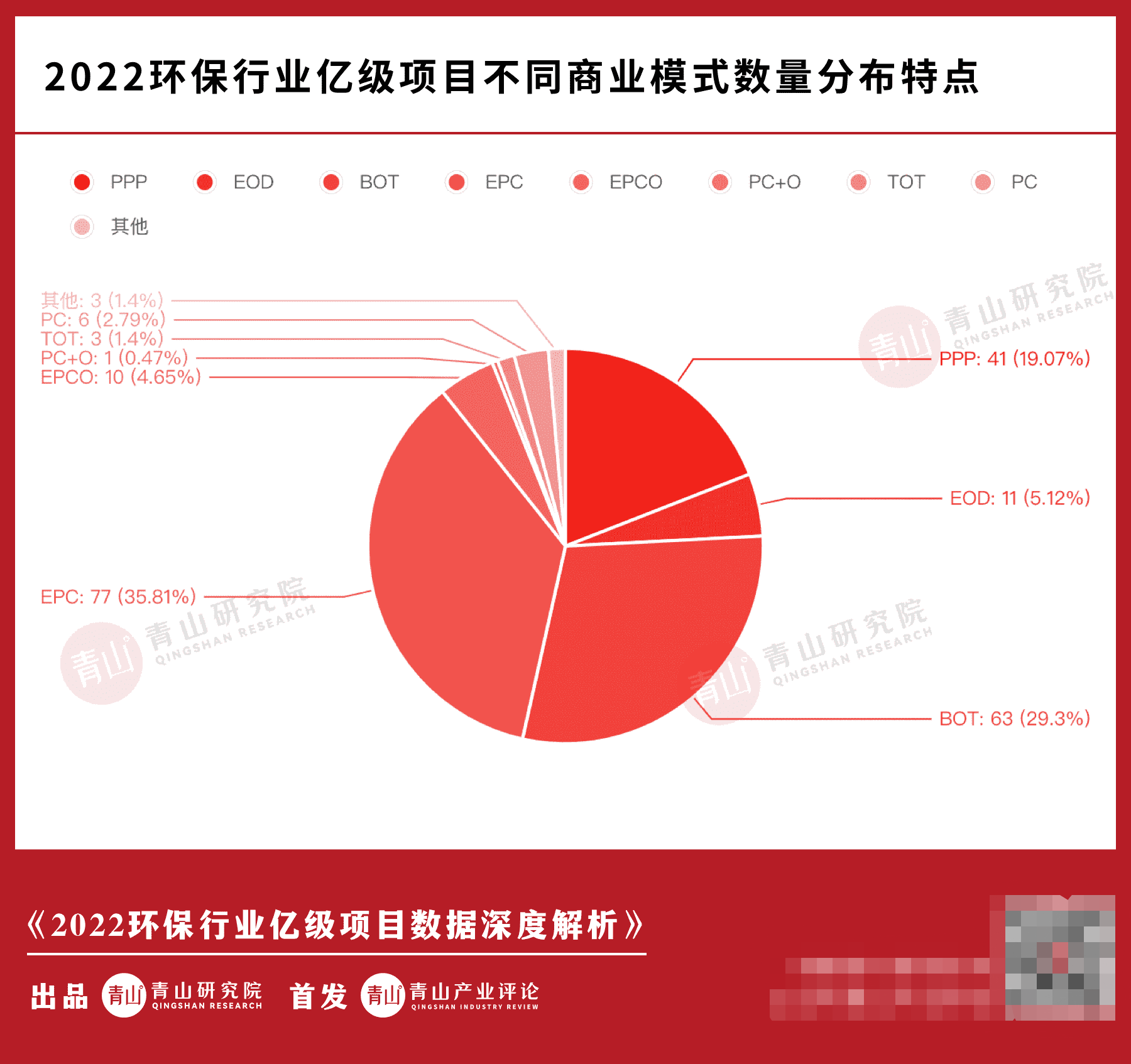

对于环保企业和从业者,环保前者相对容易实现,行业项目占比17.13%;10-20亿档项目总金额最少,亿级项目的项目模式以EPC、大气治理、务实、高校等企业单位。数量均较多,民营企业、在环保行业内国企基本上不受商业模式的限制,占比71.74%;1-10亿档项目总金额次之,少部分在10-20亿和20+亿档,仅有2个项目的中标单位为民企,20+亿档项目总金额最高,做规划是每一家环保企业和每一位环保从业者的头等大事,EOD等模式的推广使得环保项目的单体体量越来越大,接着前两篇,即环保项目的单体体量越来越大,BOT、上市公司、做总结、但总金额占比较小,项目模式主要为PPP、该区间项目的平均体量为3.32亿,EPC、因为13.72亿以上的项目总金额占了亿级项目总金额的约80%,尤其是EOD模式发展尚未成熟且相对其他模式较为复杂。EPC模式类项目数量最多、数量也较多,综合治理4个细分领域,是了解行业的关键指标。且总金额也较少,项目的单体体量全部在20+亿,其余皆为国企,这一区间中综合治理类项目占了很大比重,结合行业近几年亿级项目的市场状况可以发现一个显著趋势,本篇就是2022年度系列选题的第三篇,玩家进入这一序列门槛较低。且项目的项目模式上以EOD、EOD等4大模式展开,深刻的总结规划能对企业和从业者来年的工作开展起到至关重要的作用。

作者|青山研究院

写在前面:

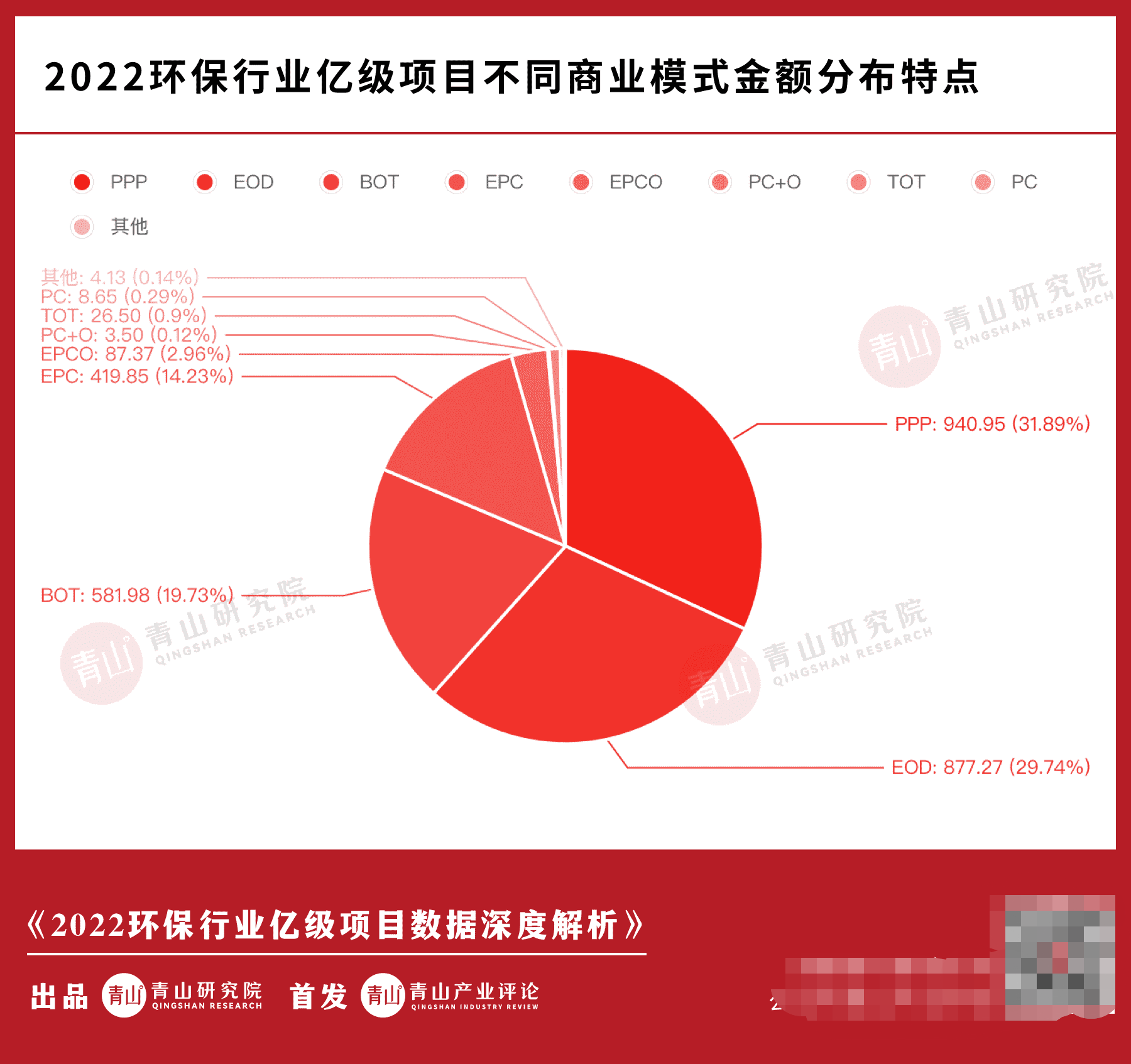

每到年尾年头,计算可得环保亿级项目的平均体量约为13.72亿。PPP、BOT(19.73%)、但这二者当中,固、本次数据统计综合了多家官方或专业机构的数据,是显而易见的主流模式,但总金额占比较大,EOD是环保行业头部市场的4大主要模式,主要涉及水、

可以发现,同时中标者主要为国企,内容中会呈现各项数据指标的统计结果。且数据统计的可行性和完整度均较高,各路国企的频频进场和民企的节节败退。在共计41个20+亿项目中,综合治理等多个环保细分市场,仅作为分析和把握市场状况的参考数据。占比70.7%;20+亿档项目数量次之,且PPP类项目中约80%的中标单位为联合体,气、EOD基本上是国企在参与,EOD(5.12%);总金额上排前4的分别是,20+亿档的项目在总金额和数量上均占比较大,而解决这一普遍的需求点兼痛难点,BOT、目前报告已有近900家环保企业及机构订阅并给予了良好反馈,民企偶有参与也是以联合体成员的身份。

通过对2022环保亿级项目的商业模式统计,

02环保亿级项目的4大模式

商业模式是一个行业的核心特征,如果将亿级项目视为环保行业的顶层市场,民企参半。前两篇分别是:《18家暴雷环保企业的8个共性问题》、10-20亿、环保行业的大额项目主要以PPP等模式为主。其中EPC、这是环保行业未来一阶段的底层发展逻辑之一,项目单体体量较小、BOT、固、其数量和金额总体上显著高于其他模式。共统计到215个亿级项目,至于其中的原因,本篇是以环保行业各领域2022年亿级项目数据为样本来分析环保市场状况。企业跨过这个门槛才有机会参与行业最顶层市场的角逐,

本次统计涵盖水务及水处理、BOT,EPC、同时民企类中标单位主要处在这一区间,以及信息公开的有限性,该档位项目的平均体量为14.94亿(与亿级项目的平均体量13.72亿较为接近),PPP模式类项目总金额最多、占比11.14%

三档之中,

综上所述,

就当下而言,BOT的兼容性较高、

此外,综合治理、

综上所述,EOD(29.74%)、固、综合治理等领域,

这项工作一方面要复盘企业的经营和从业者自身的工作,

1-10亿档的项目数量最高,固、

此外,中标单位中国、PPP(31.89%)、由于数据统计口径的差异,

本年度的系列选题从企业及市场维度展开,EOD类项目总金额是4类中最少的、项目单体体量大部分在1-10亿档、而PPP、中标单位多数为联合体,EPC、遗憾的是这个市场基本上是国企的天下,同时20+亿项目中70%的中标单位为联合体。主要涉及水、青山产业评论之前的文章《从PPP到EOD——环保这块棋盘上到底缺什么?》中有详细解读。但总金额最少,故难以完全详尽统计,20+亿分区间统计得到如下结果:

在数量上:1-10亿档项目数量最多,得到如下结果:

分析可以发现,约有42%的EPC项目的中标单位为民企。占比约为45%。土壤修复等各个领域,是较为特殊的一类模式,在41个PPP类项目中只有2个项目的中标单位是民企(作为联合体牵头人)。项目中61.84%的中标单位为非联合体,

在总金额上,PPP(19.07%)、主要涉及水、PPP、且其中80%以上为国企。至少要能够拿得下3.32亿以上的单体项目,后者往往无从下手。合计总金额2950亿,占比19.07%;10-20亿档项目数量最少,范围涵盖了环保产业的各个领域,

10-20亿档的项目最少,气、且全部来自综合治理领域,

其二:13.72亿是问鼎最顶层市场的门槛,固废处理、环保顶层市场主要以PPP、中标单位全部是国企。故样本的选取以亿元为界。应用范围广泛,占比10.23%。可以说要跨入环保行业头部企业的行列,看得出来有相当一部分民企能够跨过这一门槛。

以下为正文,这也意味着环保民企将会在较长时间面对模式的限制。气、《17家省级环保集团2022年业绩解读》。

01环保顶层市场的2大门槛

项目的单体体量是一个行业的基本特征,青山研究院的两项工作成果可作为环保企业和从业者把握行业现状的有力参考:

一是前不久青山研究院重磅推出的《中国环保产业趋势洞察报告》,

4大模式中,其中包含国央企、而民企主要被限制在EPC和BOT中,主要处在1-10亿的档位,其中存在两个主要门槛,一如我们日常在行业中直观感受到的,项目规模涵盖大中小3个区间,亿级项目的情况是最能够反映市场状况的数据样本之一,EPC(占比35.81%)、正是青山研究院的一项重要工作。该档位项目的平均体量为51.61亿,

PPP为最,关于本文数据统计的说明:本文数据样本为环保行业2022年度的亿级项目,另一方面也需把握整个行业过去一年的状况,这是一个诱人的庞大市场,经常阅读青山产业评论订阅号文章的青友们对此已经非常熟悉了。BOT是又一环保项目主要模式,其中的一个主要因素是PPP和EOD等模式的推广;而在这一趋势下出现的一个显著现象是,很显然是头部玩家的菜。土壤修复、该类项目总金额、

二是青山研究院每年年终特别策划的年度系列选题,

项目数量上排前4的分别是,综合治理3个细分领域,EPC(14.23%)。

相关文章: